券商再获两大催化剂!

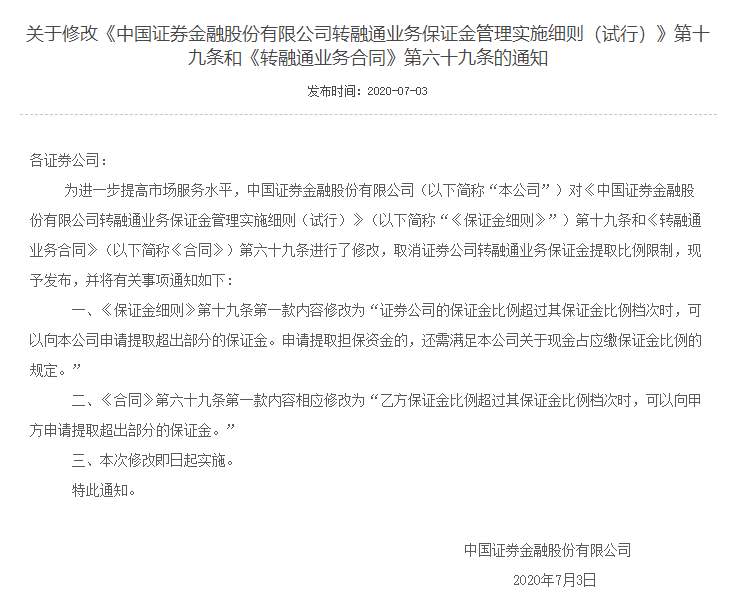

7月3日盘后,券商再有好消息传来。为进一步提高市场服务水平,中国证券金融股份有限公司(以下简称“本公司”)对《中国证券金融股份有限公司转融通业务保证金管理实施细则(试行)》(以下简称“《保证金细则》”)第十九条和《转融通业务合同》(以下简称《合同》)第六十九条进行了修改,取消证券公司转融通业务保证金提取比例限制。

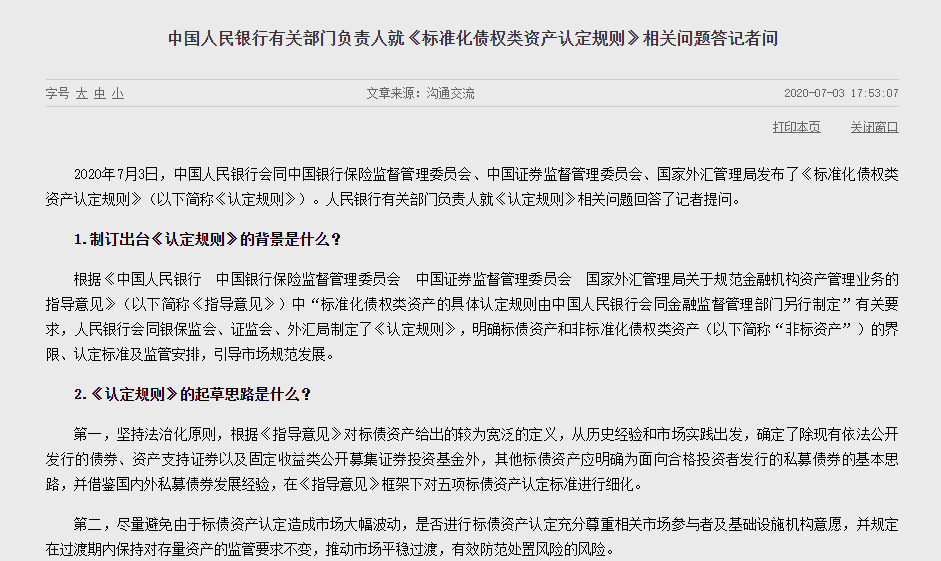

其次,中国人民银行会同中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局发布了《标准化债权类资产认定规则》。业内人士认为,这可能会推动银行资金加大配置权益类品种。

那么,券商股是否还要涨?从目前的市场气氛来看,的确是一个炽热的状态。但是,从资金流向来看,北上资金和机构已经在高位卖出一些券商股。因此,后面也可能出现一些分化。从整体趋势来看,资本市场的改革仍有利于券商业务的延展。

一周飙涨5800亿,券商再获两大催化剂

过去一周时间,券商股突然成了市场的“明星”,整个板块单周涨幅超过20%,市值增长超过5800亿元。

然而,这还没有结束。在周五盘后,政策层面再度传来两大催化剂。首先,证金公司表示,为进一步提高市场服务水平,中国证券金融股份有限公司(以下简称“本公司”)对《中国证券金融股份有限公司转融通业务保证金管理实施细则(试行)》(以下简称“《保证金细则》”)第十九条和《转融通业务合同》(以下简称《合同》)第六十九条进行了修改,取消证券公司转融通业务保证金提取比例限制,现予发布,并将有关事项通知如下:

一、《保证金细则》第十九条第一款内容修改为“证券公司的保证金比例超过其保证金比例档次时,可以向本公司申请提取超出部分的保证金。申请提取担保资金的,还需满足本公司关于现金占应缴保证金比例的规定。”

二、《合同》第六十九条第一款内容相应修改为“乙方保证金比例超过其保证金比例档次时,可以向甲方申请提取超出部分的保证金。”

这本是一条不太起眼的消息,有不少券商两融业务条线的人士告诉券商中国记者,一开始都没看到这条消息。不过,后面还有一条更不起眼,但可能影响更大的消息,那就是中国人民银行会同中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局发布了《标准化债权类资产认定规则》。

两大消息催化力度有多大?

关于证金公司取消证券公司转融通业务保证金提取比例限制,一位券商两融业务人员告诉券商中国记者,以往的规则是证金公司给各家定的保证金比例是根据各家风控标准来定的,但证金公司并未对外公布,有的可能是15%,有的可能是20%,也有的可能是30%。以往可能还设置了一个保证金提取线,但这样不利于券商的保证金现金部分的管理,现在这样做则大大提升了券商现金管理的便利性。

她认为,这应该是鼓励大家去做大融资融券的规模,准确地说,是鼓励头部券商做大融券市场的规模。而且这也与当下资本市场改革的趋势比较吻合,科创板上来之后,融券规模有所提升,未来创业板也在改革,融券规模应该会进一步提升,此外还有T+0政策可能落地,可以说,未来市场的做空机制可能会更加完善。此外,当下融资规模也逐渐在朝着相对饱和和稳定的方向在走,融券应该是券商的一个业务突破口,与国外相比,券商的融券业务还有很大的发展空间。

另一家券商的财务条线负责人表示,这个对于券商的情绪影响可能大于实质。因为,这笔资金对大多数券商来说,并不算多。但可以看出,政策是在朝着放松的方向在走,而且的确也给一些券商带来了操作空间。比如,有些券商在评级比较低的时候,缴了比较高的保证金。后来评级上去了,保证金比例下调了,这个时候超出部分应该会退还。

关于中国人民银行会同中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局发布了《标准化债权类资产认定规则》。文件提出,《认定规则》将标债资产定义为“依法发行的债券、资产支持证券等固定收益证券”,并列举了部分标债资产。市场机构关注的部分债权类资产,如在银行间、交易所债券市场交易的政金债、铁道债、中央汇金债、熊猫债等品种,属于《认定规则》中所列固定收益证券的细分品种,属于标债资产;对永续债、可转债,根据《企业会计准则》及发行机构会计归属等明确其资产属性为债权的,属于标债资产,资产属性不属于债权的,维持现行监管要求不变,且不按照《指导意见》有关非标资产监管要求处理。

一家股份制银行一位从业者向券商中国记者表示,这个文件短期内意义不是特别大,但长期还是充满想象力。现在处于资管新规过渡期,后续的非标转标难度会加大,非标融资压力也会大幅增加。近两年,很多银行已经开始转型,过去一年的利率债,银行配得最多。而今年,对权益类资产的兴趣也有明显提升。但是他们还在寻找最稳妥的参与方式,比如定增配资等这些14-15年玩过的相对比较稳定的套路。

机构、外资逢高出货,光大首发风险提示公告

券商股大涨背后,部分个股遭遇机构和北上资金联手抛售。申万宏源7月3日龙虎榜数据显示,当日深股通买入1.19亿元并卖出1.02亿元,四家机构席位合计卖出2.5亿元。

光大证券7月2日龙虎榜数据显示,最近3个交易日沪股通席位买入1.6亿元同时卖出3.9亿元,而机构专用席位大举卖出7.6亿元。卖方席位前五名比买方前五名多了近10亿元。

另有交易数据显示,浙商证券7月3日龙虎榜数据显示,机构专用席位买入5121万元。7月3日深股通买入山西证券3663万元同时卖出3531万元,机构席位买入1970万元卖出1865万元;深股通买入第一创业8325万元同时卖出1.2亿元,机构席位买入2820万元卖出4920万元。

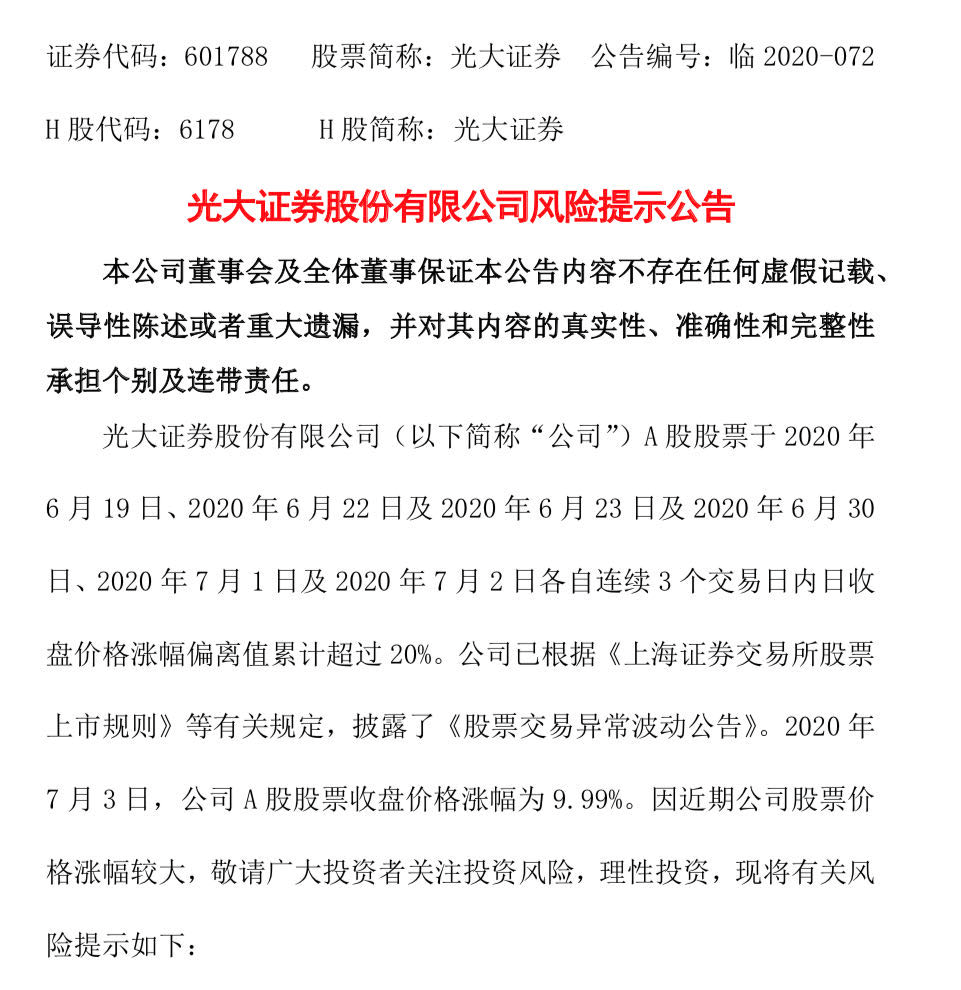

最为值得留意的是,光大证券3日晚上发了一个风险提示公告,这是近段时间以来,券商行业第一个风险提示公告,此前都是“交易异常波动公告”。该公告不但说了公司自己的事,而且还对整个券商行业估值数据做了一个披露和对比。

公告表示,根据万得资讯显示,截至2020年7月3日,申万证券II板块(含证券行业45家A股上市公司)市盈率(TTM,整体法)为33.80倍,市净率(LF)为1.79倍;公司市盈率(TTM)为273.54倍、公司市盈率(TTM,扣除非经常性损益)为56.04倍,公司市净率(LF)为2.00倍。公司市盈率明显高于行业平均水平。公司特别提醒广大投资者,注意二级市场交易风险,理性决策、审慎投资。

本文地址:http://rsh48.shang156.com/article/detail/id/1061253.html

声明:本站原创/投稿文章由编辑发布,所有权归每日上海网所有,转载务必注明来源;文章仅代表原作者观点,不代表每日上海网立场;如有侵权、违规,可直接反馈本站,我们将会作删除处理。